フリーとして独立したての方は資金に余裕のないことも少なくなく、少しでも経費を計上して税金を減らしたいという方もいるでしょう。今回は経費に計上するのを忘れがちな、でも節税額の大きい「開業前に買ったクルマの減価償却費」についてご紹介したいと思います。

目次-Contents-

そもそも減価償却とは?

購入金額が10万円(青色申告者であれば30万円)以上のものは、一気に経費に計上することはできません。いったん資産に計上して、その後数年間にわたって少しずつ経費に計上していくことになります。例えば今年クルマを買ったとします。クルマは通常、今年だけで使い切ってしまうわけではないですよね?長い人だと10年ぐらい乗り続けると思います。このように何年にもわたって使うものはその年だけの経費にせず、その使う期間にわたって経費に計上していきましょう、というのが「減価償却」です。

開業前に買ったクルマも減価償却費を計上できる

クルマは持ってるけど、買ったのは独立する3年も前のサラリーマン時代だからなぁ、、と多くの方は過去に買ったクルマを経費に計上できないと思っています。

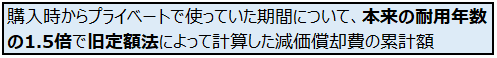

実は、事業を始める前はプライベート用だったクルマを、開業を機に仕事にも使い始めた(転用)場合、このクルマを固定資産に計上して、減価償却費を計上することができます。ただし、買ったときから仕事用に転用するまでの間にクルマの価値は減っているので、価値が減った分(減価の額)を、以下の式のとおり購入金額から差し引く必要があります。

![]()

「減価の額」は、以下のように求めます。

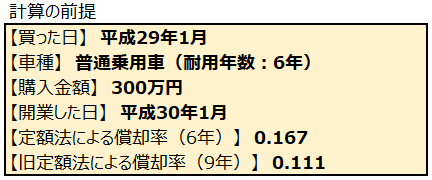

ややこしくなってきたと思いますので、具体的な数字で確認しましょう。

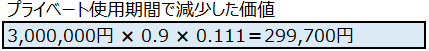

クルマを買ってから仕事用に転用するまでに1年間が経過しています。この1年間で減少した価値を購入金額から引いた金額を、その後の期間で経費に計上していくことになります。この1年間で減少した価値を計算するにあたり、計算は「旧定額法」により、耐用年数は本来の6年を1.5倍した「9年」を使用します。

※「旧定額法」の場合、購入金額のうち1割を残して減価償却をします。購入金額に0.9をかけているのはそのためです。

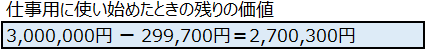

こうして求めた金額を購入金額から差し引き、仕事用に使い始めたときの残りの価値(未償却残高)を出します。

そして最後に、こうして求められた未償却残高を基礎として通常の減価償却をしていくことになります。

平成30年の減価償却費は【2,700,300円×0.167=450,950円】となり、この金額のうち、お仕事で使っている割合を経費に計上することができるのです。

まとめ

サラリーマン時代を経て起業する場合など、独立前から持っているクルマやパソコンなどを独立後の仕事で使うことがあります。

プライベートで使っていたものでも、独立後の仕事で使うことで経費で落とせる部分があることはあまり知られていません。

実際に今年にお金が出ていくわけではないのに経費に計上できるので、すごく節税効果が大きいですよね。

今一度身の回りのものを確認しましょう!

こんな悩みごとはありませんか?

- 担当者が毎年のように変わる

- 税理士が高圧的で意見交換できない

- 税理士から節税策など何の提案もない

- 試算表をタイムリーに出してくれない

- 試算表の説明を受けたことがない

- クラウド会計に対応していない

- ほとんど税理士が来てくれない

- 質問しても回答がない、嫌な顔をされる

- 現在の税理士が高齢でこの先が不安

税理士とのコミュニケーション不足は、記帳内容がぐちゃぐちゃになり、誤った経理処理となる要因となります。

その結果、3~5年周期の税務調査において指摘の対象となり、最大40%の追徴課税(追加で税金が取られてしまうこと)のリスクが高まります。

無駄な税金を払わないためには、常日頃、経理処理や経営環境などについて税理士と共有し、追徴課税リスクへの対応策を早期に講じることが大切です。

岩沢将志税理士事務所では、『日本一気軽に相談できる税理士』を理念に掲げた代表税理士が、経理内容のご相談はもちろん、税務調査対策(税務調査にて指摘が予想される事項を早期にお伝え)、お客様に最適な節税策のご提案等をさせていただいております。

ただいま、初回限定の無料コンサルティングを実施しております。

強引な勧誘は一切しておりませんので、お気軽にお問合せいただければと思います。

~常に代表税理士が責任をもって対応いたします~