みなさんは、会社から住宅手当をもらっていますか?それとも社宅でしょうか?

福利厚生の手厚い会社では、住まいに関する補助として住宅手当か社宅が充実していると思います。

実は住宅手当をもらっている人の場合、

社宅に変えるだけで会社も従業員も社会保険料や税金を減らして手取り収入を増やすことが出来ます。

今回は社宅制度のメリットと、必要となる手続きについて紹介します。

目次-Contents-

住宅手当をもらうと税金・社会保険料も増える

住宅手当をもらっている人の場合、基本給と住宅手当を含む各種手当の総額に基づいて社会保険料が決まり、所得税や住民税もこれに連動します。

つまり、住宅手当をもらえばもらうほど社会保険料や税金も増えるのです。

単純計算ですが、毎月5万円の住宅手当をもらっている人は年間でおよそ10万~15万円くらいの社会保険料や税金を追加で払っています。

住宅手当を社宅に変えるだけで会社も従業員も手取りアップ

住宅手当として従業員に「支給」するとそれも給与とみなされ税金等が取られますが、社宅の家賃を会社が支払い、

従業員への給料から「天引き」する形に変えるだけで、住宅手当にかけられてきた税金等がなくなります。

それだけでなく、会社が支払った社宅家賃(会社負担分)は会社の経費として計上でき、その分の税金を減らすことが出来るのです。

図にするとこんな感じ

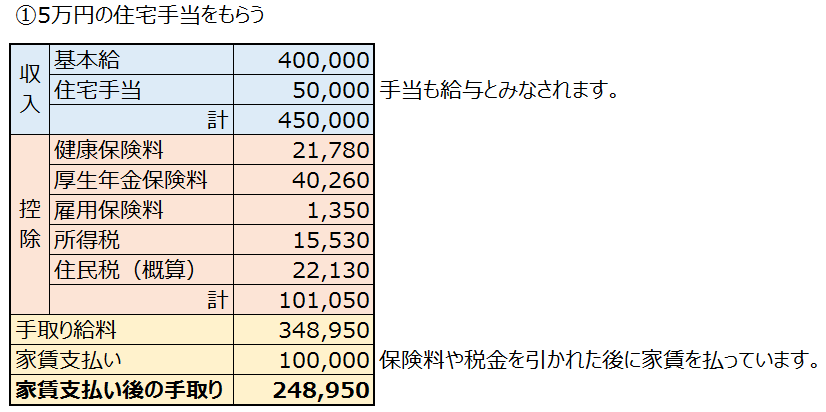

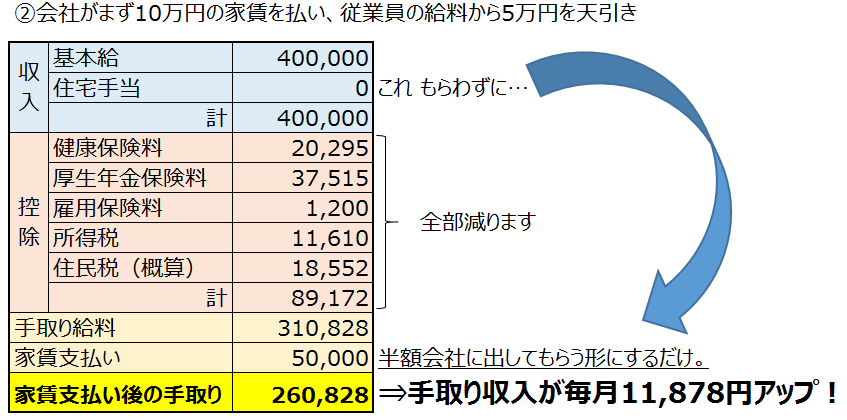

家賃10万円の家に住み、

①5万円の住宅手当をもらう場合と、

②会社がまず10万円の家賃を払い、従業員の給料から5万円を天引きする場合の

手取り収入を比較してみます。

※【東京都在住】【40歳未満】【扶養家族なし】と仮定

家賃補助の形を下のように変えるだけで、手取り収入はこれだけ増えます。

いかがでしょう。

住宅手当を社宅に変えるだけで、年間にすると約14万円も手取り収入が増えることになります。

今住んでいる物件を社宅にするための手続き

「社宅、社宅…」といっていますが、別に会社が用意した物件に引っ越す必要はありません。

今お住まいの物件を社宅にできます。

そのために必要な手続きは、物件の賃貸借契約を会社名義にすること。

自分名義のままだと、社宅とはみなされません。不動産会社に問い合わせましょう。

次に毎月の家賃の支払い。

これはまず会社が家賃全額を支払い、その後に従業員負担分を給料から天引きする形にする必要があります。

このとき、従業員負担分を天引きせずに会社が全額を負担してしまったり、従業員からの天引き額が少なすぎたりすると、これが追加の給料とみなされて税金がかかってしまいます。

必ず、従業員にも家賃を一部負担させる必要があります。

通常、上の例のように家賃の半額を従業員に負担させればまず大丈夫でしょう。

従業員負担をもっと軽くするには?

上のとおり、家賃の半額を従業員から徴収すれば給与とみなされて税金が上がってしまうことはありません。

しかし、「もっと従業員負担分を軽くしてあげたい」「できるだけ会社の経費にしたい」。

そんな太っ腹な会社のために、従業員負担分を1割くらいまで下げる方法をご紹介します。

固定資産の課税標準額を知る

社宅家賃のうち、従業員から徴収すべき最低金額は、以下の式により求めることができます。

※99㎡であるなど、小規模住宅に該当する場合を前提にお話しします。

次の①~③の合計額が、従業員が負担する最低金額になります。

①その年度の家屋の固定資産税の課税標準額 ×0.2%

②12円× 当該家屋の総床面積(㎡)÷3.3(㎡)

③その年度の敷地の固定資産税の課税標準額 ×0.22%

ちょっと計算が面倒くさいですが、これにより従業員負担を1割くらいにすることができます。

10万円の家賃の物件であれば、1万円ちょっとを従業員から徴収すれば、

従業員は9万円にかかるはずであった社会保険料や税金の負担がなくなるだけでなく、

会社は9万円を会社の経費に計上することができます。

さて、式の中に「固定資産税の課税標準額」という見慣れない単語があると思いますが、まずこの情報を入手する必要があります。

固定資産税の課税標準額なんてよくわからないという方もいらっしゃるでしょう。

しかし、安心して下さい。

各市区町村の資産税課などに行けば、借主であれば誰でも確認することができます。

以下の書類を提示して、

『固定資産税の評価証明書』(自治体によって名称が異なることがあります)を発行してもらいましょう。

- 賃貸借契約書

- 身分証明書

まとめ

このように、従業員負担分を1割くらいに抑えるためには少し煩雑な手続きが必要になります。

これが面倒である場合などは、家賃の半額を従業員負担としている会社が多いようです。

ただ、ひとり会社など、会社のお金と社長のお金を同一視している会社にとっては、

生活費の大きなウェイトを占める自宅家賃の9割ほどを会社の経費に計上出来るので、この方法は節税効果が大きいですよね。

イメージとしては税引前に会社からお金が出ていくか、税引後の個人のお金が出ていくか、という感じでしょうか。

ぜひ、検討してみて下さい。

次回は、住宅手当などがない会社でも、社宅を使うことで節税できる方法をご案内します。

こんな悩みごとはありませんか?

- 担当者が毎年のように変わる

- 税理士が高圧的で意見交換できない

- 税理士から節税策など何の提案もない

- 試算表をタイムリーに出してくれない

- 試算表の説明を受けたことがない

- クラウド会計に対応していない

- ほとんど税理士が来てくれない

- 質問しても回答がない、嫌な顔をされる

- 現在の税理士が高齢でこの先が不安

税理士とのコミュニケーション不足は、記帳内容がぐちゃぐちゃになり、誤った経理処理となる要因となります。

その結果、3~5年周期の税務調査において指摘の対象となり、最大40%の追徴課税(追加で税金が取られてしまうこと)のリスクが高まります。

無駄な税金を払わないためには、常日頃、経理処理や経営環境などについて税理士と共有し、追徴課税リスクへの対応策を早期に講じることが大切です。

岩沢将志税理士事務所では、『日本一気軽に相談できる税理士』を理念に掲げた代表税理士が、経理内容のご相談はもちろん、税務調査対策(税務調査にて指摘が予想される事項を早期にお伝え)、お客様に最適な節税策のご提案等をさせていただいております。

ただいま、初回限定の無料コンサルティングを実施しております。

強引な勧誘は一切しておりませんので、お気軽にお問合せいただければと思います。

~常に代表税理士が責任をもって対応いたします~