(English below)

前回は、会社を設立することで税金を節約する方法を1つご紹介しました。

個人事業主は実際にかかった経費を計上できる一方、サラリーマンは決められた式にしたがって「概算」で経費が計算され、それが税金計算上考慮されます。

会社を設立した場合、その両方を経費として計上できるという大変有利な制度についてご案内しました。

今回も、会社を設立した場合に適用できる税金の節約方法を紹介したいと思います。

目次-Contents-

妻を役員にする

専業主婦の妻と一緒に事業をしている場合、会社の役員として妻に給料を支払うことは広く行われています。

書類の整理をしてもらったり電話番をお願いしたりと、比較的簡単なお手伝いである場合は、「給料を払うほどでもない」と思われるのか、または手続が面倒なのか、無給であることも少なくありません。

「給料を払ったところで、同じ家族なんだから結局同じ財布に入って意味ない」といった認識なのかもしれません。

しかし、妻を役員にして適正な給料を払うことで、会社の税金と夫個人の税金、さらには社会保険料を減らして手取り収入を増やすことができます。

具体的な金額でシミュレーションをしてみましょう。

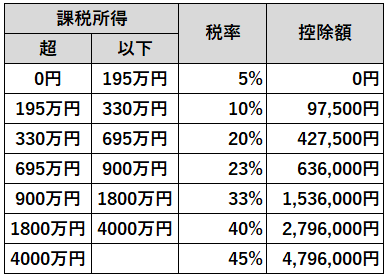

①所得税は「累進税率」

個人に係る税金として代表的な所得税は、所得が増えるにつれて税率も上がっていく「累進税率」が適用されます。

稼げば稼ぐほど税金が取られるのです。

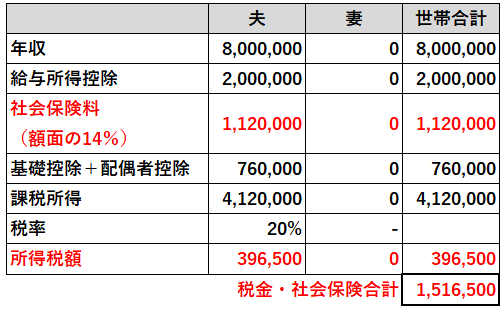

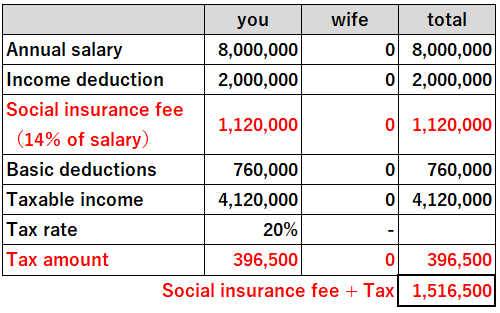

例えば夫だけで800万円の年収がある場合は課税所得は412万円になるため20%の税率が適用され、税金と社会保険料の総額は約151万円となります(下図)。

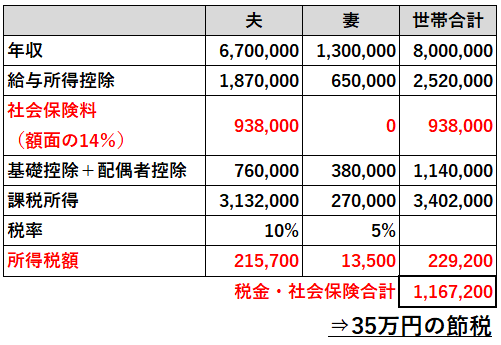

ここで妻に給料を払い、その分を夫の給料から引いた場合を考えてみましょう。

妻の役員報酬をいくらに設定すべきか判断するときは、過去にお伝えした税金・社会保障の「壁」を考慮する必要があります。

この中で最も注意すべき壁はやはり130万円の社会保険の壁でしょう。これを超えてしまうと、妻自身も会社の社会保険に加入しなければならず、給与額面のおよそ3割が保険料として徴収されてしまうためです。

そのため、今回は妻の年収を130万円として計算したいと思います。

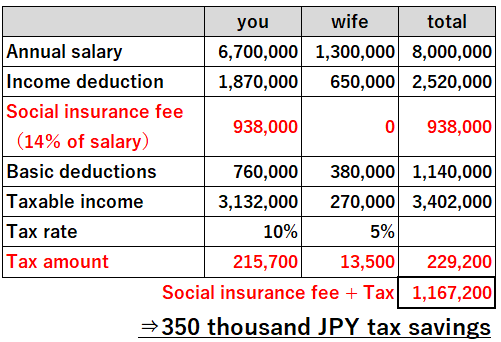

そうすると、いわゆる103万円の壁は超えてしまうため、妻自身の所得税は発生してしまうものの、金額は小さいので夫婦にかかる税金と社会保険料の総額は約116万円となります(下図)。

いかがでしょう。これだけで35万円もの税金・社会保険料が減るのです。

お伝えした通り、日本では稼げば稼ぐほど税率が高くなっていくので、収入を複数人で分散することでトータルでの税金負担を減らすことができます。これを「所得分散効果」と呼びます。

②妻への役員報酬は会社の経費に計上できる

妻への役員報酬は基本的に会社の経費に計上することができるので、その分法人税を減らすことができます。

一方、個人事業主の場合は事前の申請がない限り妻への給料を経費に計上することはできません。

③配偶者控除とのダブル適用ができる

個人事業主でも、事前の申請があれば妻への給料を経費に計上することができることを②で紹介しました。

しかし、その場合は38万円の配偶者控除が使えなくなってしまうので、節税効果はあまり大きくありません。

その点、会社を設立して妻に役員報酬を支給する場合は、150万円の壁を超えない限り配偶者控除を使うことができるのです。

注意

このように実際に現金を支出することなく税金を減らすことができる妻への役員報酬の支給。

しかし、注意しなければならないことがあります。それは、「勤務実態があるか」ということです。

まったく、あるいはほとんど仕事をしていないのに役員報酬を1,000万円も支払っていると、税務調査が来たときに「否認」される可能税が高いです。

その場合、妻への役員報酬は会社の経費として認められず、法人税等を追加で払う必要が出てきます。

一方で所得税や住民税は年収1,000万円ベースのまま課税されるので、まさにダブルパンチといえます。

「月に〇日働いていたら月給いくらまでの役員報酬ならOK!」というような明確な基準はないのですが、週1~2日ほどのお手伝いの場合、月10万円程度であれば問題ないでしょう。

こんな悩みごとはありませんか?

- 担当者が毎年のように変わる

- 税理士が高圧的で意見交換できない

- 税理士から節税策など何の提案もない

- 試算表をタイムリーに出してくれない

- 試算表の説明を受けたことがない

- クラウド会計に対応していない

- ほとんど税理士が来てくれない

- 質問しても回答がない、嫌な顔をされる

- 現在の税理士が高齢でこの先が不安

税理士とのコミュニケーション不足は、記帳内容がぐちゃぐちゃになり、誤った経理処理となる要因となります。

その結果、3~5年周期の税務調査において指摘の対象となり、最大40%の追徴課税(追加で税金が取られてしまうこと)のリスクが高まります。

無駄な税金を払わないためには、常日頃、経理処理や経営環境などについて税理士と共有し、追徴課税リスクへの対応策を早期に講じることが大切です。

岩沢将志税理士事務所では、『日本一気軽に相談できる税理士』を理念に掲げた代表税理士が、経理内容のご相談はもちろん、税務調査対策(税務調査にて指摘が予想される事項を早期にお伝え)、お客様に最適な節税策のご提案等をさせていただいております。

ただいま、初回限定の無料コンサルティングを実施しております。

強引な勧誘は一切しておりませんので、お気軽にお問合せいただければと思います。

~常に代表税理士が責任をもって対応いたします~

On most of tax savings methods, you need to actually spend money. This results in less cash with you eventually. But, there are some tax savings methods you don’t need to spend.

That is to appoint your wife as a director for your company and pay her salary. In other words, only you have to do is to decentralize your income with your wife. Then you can reduce your tax amount and the social insurance fee.

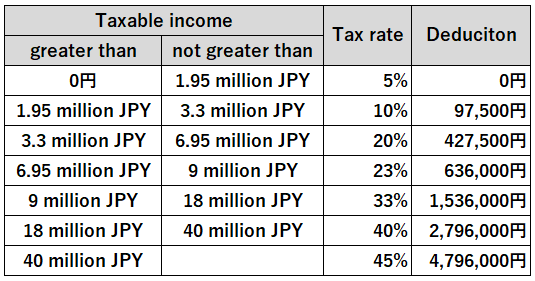

① Tax rate is progressive

Japan uses a progressive income tax system. This means that the more money you make, the more you’ll owe in taxes. It’s not like for every 100 JPY you earn, 10 JPY will always go to the government. Someone earning 2,000,000 JPY a year will pay less in taxes per 100 JPY than someone earning 20,000,000 JPY.

As shown in the table below, 20% tax rate is applied if you earn 8 million JPY a year (4.12 million JPY taxable income) and your tax / social insurance fee come to 1,516 thousand JPY.

Next, what if you subtract your salary and pay the amount to your wife? Considering how much you set it is very important because there are some “barriers”. One of the most important one is so called “1.3 million JPY barrier”. Your wife needs to pay her social insurance fee by herself if her annual salary is above 1.3 million JPY. So we calculate the tax amount on the assumption that you pay your wife 1.3 million JPY. As the below table, the tax amount for you and your wife would be 1,167 thousand JPY.

You reduce your tax amount by about 350 thousand JPY just by using this scheme. As mentioned above, the more you earn the higher the tax rate is applied. Just decentralize your income and enjoy this tax benefit.

② Salary to your wife can be recorded as an expense for company

Salary to your wife is recorded as an expense for company which leads to a less tax amount. But a sole proprietorship, on the other hand, can’t do it unless they submit an application in advance.

③Spousal deduction is applicable as well

A spousal deduction (380,000 JPY reduction in your taxable income) is available unless your wife earns 1.5 million JPY or more annually. But this deduction is unavailable if you are self employed and pay your wife unless you set up a company.

【Things to be aware of】

As mentioned, this method is highly recommended because you can enjoy a large tax benefit while you don’t actually spend money. But there is a thing you should care about. If you pay your wife despite the fact that she does nothing for your company, the expense (salary) is going to be added back to taxable income due to no transaction. It results in additional tax. In addition to that, her individual tax is imposed even if the salary is not recognized as company expense. Though there is no written rule about this, about 100,000 JPY monthly salary is reasonable if she works once or twice a week.